想要掘金海外,穩步發展,遵守法規條例是重中之重!2021年7月1日起,歐洲電子增值稅法規就要正式生效啦!為了幫助賣家們更好地理解歐盟電子商務增值稅法規的變更,小編在這里整理了相關信息,幫助大家參透歐盟新法規。

01法規變更詳情須知

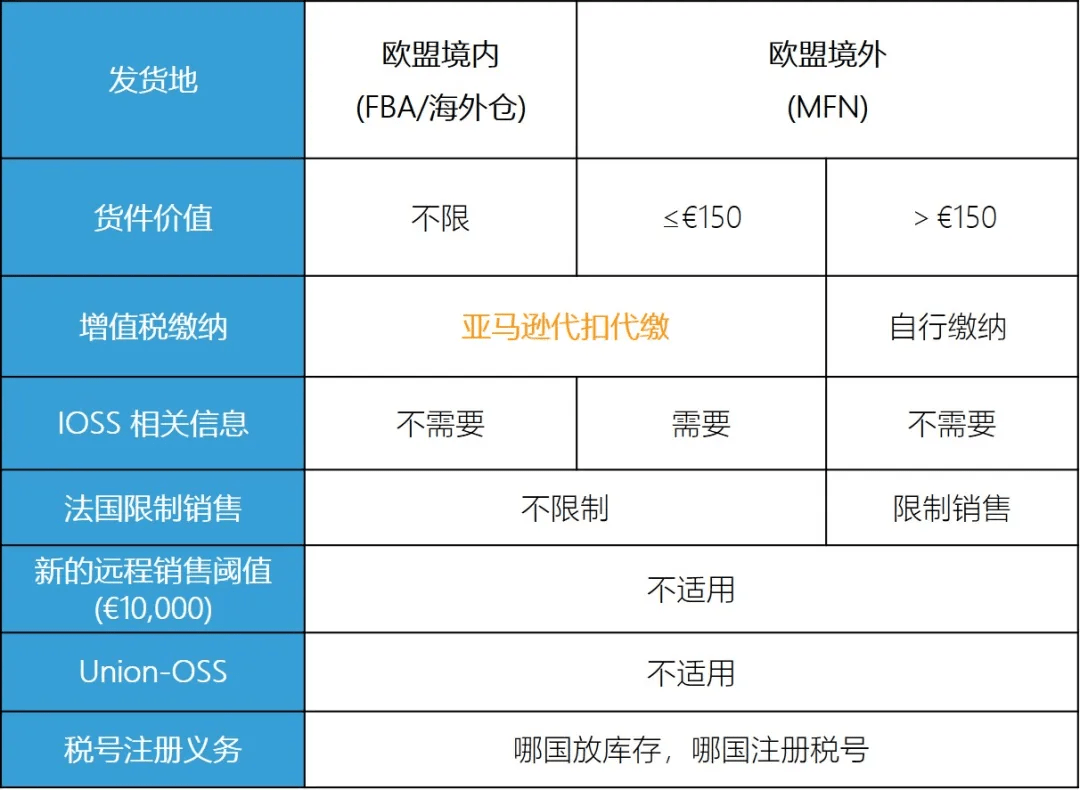

歐洲電子增值稅法規正式生效,意味著發往歐盟的B2C訂單即將開始代扣代繳增值稅了。這個新法規將對使用亞馬遜物流服務(FBA)和自配送(MFN)賣家造成影響。

以下內容僅適用公司注冊地在中國的賣家

自2021年7月1日起,在以下情形中,亞馬遜需要針對您在亞馬遜商城的B2C商品銷售(面向個人消費者的銷售)代收代繳增值稅:

1.從歐盟境內庫存配送至歐盟個人買家,并且您的公司注冊地址在歐盟境外

2.從歐盟境外庫存直接配送至歐盟個人買家,且貨件價值不超過 €150,這些貨件需遵守特定的報關和貼標要求。

為了理解新法規對中國賣家的影響,您可以參照此表格:

亞馬遜會按照目的國的稅率代扣代繳,列如從波蘭配送到德國的B2C訂單,將按照德國的稅率代扣代繳VAT。

02法規變更應對指南

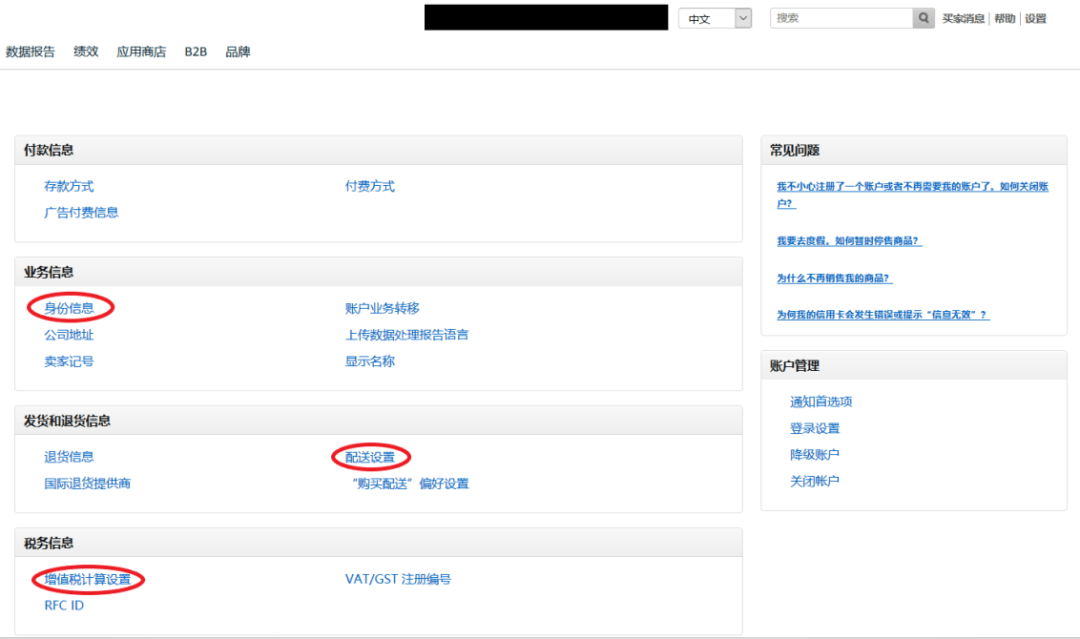

01 及時查看并更新您的賣家平臺賬戶詳情

身份信息-公司地址,此信息用于識別您是歐盟還是非歐盟賣家。

配送設置-一般配送設置-默認配送地址(自發貨賣家),請準確填寫默認配送地址。亞馬遜可能會使用此地址來確定訂單的發貨地(若您未確認實際發貨地址)。

增值稅計算設置-存放庫存的國家需上傳VAT號。

02 查看您的定價,要確保亞馬遜歐洲商城的選品價格都包含VAT

03 查看增值稅發票和報告詳細信息

如何從報告中查看我的訂單有沒有被亞馬遜代扣代繳呢?

亞馬遜增值稅交易報告 (AVTR)和增值稅計算報告 (VCR)都新增了2列:

CP列-納稅申報計劃(Tax Reporting Scheme)

CQ列-征稅責任方(Tax Collection Responsibility)

亞馬遜不負責代扣代繳的B2B訂單,賣家仍需遵守亞馬遜發票政策,向亞馬遜企業買家提供正確、合法、有效的票據。其中,請注意針對企業買家訂單的發票缺陷率(IDR)政策,如果IDR>5%,可能導致賬戶被停用。您可以通過以下兩個方案提高IDR績效:

1 使用亞馬遜增值稅計算服務(VCS):

亞馬遜可以代您免費生成增值稅發票或收據供客戶下載。(強烈推薦)

2 自行上傳票據:

在發貨后的一個工作日內通過“管理訂單”頁面手動上傳,或通過第三方解決方案或自行開發解決方案來自動上傳。

激活亞馬遜增值稅計算服務(VCS)的優勢:

開通VCS的賣家將獲得“Downloadable VAT Invoice”徽章,以提高商品的曝光率、轉換率;

為企業買家顯示不含增值稅的商品價格,提高購物車的競爭力;

免費為賣家的所有亞馬遜買家開具增值稅發票;減少手動開票的人工。

開通VCS通過賣家平臺頁面:“設置>稅務設置>增值稅計算”這個路徑激活。

04 檢查并確認您在歐盟的增值稅義務

如果您是使用亞馬遜物流服務(FBA)/第三方海外倉的賣家(歐盟境內庫存發貨給歐盟買家):

稅號注冊:

再次強調!哪里有庫存,哪里注冊稅號,并上傳至賣家平臺。

稅務申報:

被代扣代繳的B2C訂單,依然需要定期完成相應的申報!申報時填寫不含VAT稅金的商品凈價值即可,并且您在申報時無需再次繳納VAT。

稅號注冊申報:

純中國自發貨的賣家無需注冊稅號,因為您的庫存未存放在歐盟境內,沒有稅號也無需申報。

(*以上信息僅供參考。它不構成任何稅務、法律或其他專業建議,不得作為此類建議使用。如果您有任何問題或需要進一步的細節,您應咨詢您的專業顧問。)

無需IOSS相關信息

如果您是自配送(MFN)賣家(歐盟境外庫存直接發貨給歐盟買家)

IOSS相關信息:

貨件價值≤€150, 被代扣代繳的B2C訂單,包裹需提供IOSS相關信息(更多詳情見下文常見問題)。

確認實際發貨地址:

根據目前三種不同的確認發貨方式,您需要相應地注意:

“賣家平臺-確認發貨頁面-配送模板確認”

訂單 API 確認發貨(需要更新系統,以通過 API 提供和查看發貨地址)

通過亞馬遜“購買配送”服務(歐洲)進行自配送訂單的線上發貨,系統自動篩選可以按時交付并滿足亞馬遜發貨要求(如配送追蹤和清關)的配送選項,確保您的自配送訂單符合亞馬遜的配送政策。當賣家通過“購買配送”進行歐洲產品配送,2021年7月1日新的增值稅電子商務規則生效之后您的發貨操作流程仍舊沒有變化,亞馬遜會自動完成與承運商的包裹交運流程,履行IOSS流程,使您的發貨流程更加輕松放心。

訂單不可拆分合并:

請不要將單筆訂單拆分為多個貨件/將多筆訂單合并為一個貨件。(否則您的買家可能需要支付額外的稅款才能簽收訂單)。

03關于德國稅務義務的更新

(7.1日后德國稅務副本將被取消!賣家只需上傳德國歐盟稅號。)

《德國增值稅法》新修訂案要求,自2021年7月1日起,賣家須上傳有效德國歐盟增值稅稅號(即DE開頭歐盟稅號)至亞馬遜平臺,否則將限制賣家在亞馬遜德國站點銷售權限;并且,賣家不再需要上傳德國稅務副本至亞馬遜平臺。但2021年7月1日前,賣家仍需上傳德國稅務副本至亞馬遜平臺,以避免亞馬遜德國站點銷售權限受限。

2021.7.1日前注意事項:

1.已上傳德國歐盟增值稅稅號至亞馬遜平臺的賣家,務必注意:

德國歐盟增值稅稅號證書上: a. 公司名稱b. 地址信息,需要與亞馬遜平臺信息保持一致;

需在亞馬遜平臺確認您上傳的德國歐盟增值稅稅號顯示為” 已驗證”。

2.還未上傳德國歐盟稅號至亞馬遜平臺賣家,如果:

使用德國倉儲,仍需要上傳德國本地增值稅稅號(即16開頭稅號)、德國歐盟增值稅稅號和德國稅務副本至賣家平臺;

將存儲在歐盟其他國家的貨物遠程銷售給德國顧客,并超過了德國遠程銷售閾值,仍需上傳德國本地增值稅稅號(即16開頭稅號)、德國歐盟增值稅稅號和德國稅務副本。

(注:以上信息僅供參考。它不構成任何稅務、法律或其他專業建議,不得作為此類建議使用。如果您有任何問題或需要進一步的細節,您應咨詢您的專業顧問。)